买房赚一生,收藏富三代——未来最富有的,将是懂艺术的人

买房赚一生,收藏富三代。机构投资者与高端人士会配置5%的资产进行艺术品投资,中国艺术品市场潜在的需求就是6万多亿元。文化产业已经没有悬念的成为了地产之后“国民经济支柱产业”的继任者。历史,为什么会选择“文化产业”。乱世黄金,盛世书画,盛世收藏年代,未来最富有的,将是懂艺术的人。

王健林收藏傅抱石作品《龙盘虎踞》

艺术资源变为金融资产

根据巴克利银行的推荐数据:机构投资者与高端人士会配置5%的资产进行艺术品投资,据此估计,中国艺术品市场潜在的需求就是6万多亿元。

最近几年,随着中国艺术市场的迅猛发展,介入艺术领域的金融机构随之迅速增加,金融资本进入艺术产业,将艺术品变成一种投资品,实现金融资本与收藏、艺术品投资的融合,艺术资源变为金融资产。随着这些资本的介入及相关体系的建立完善,中国已进入艺术金融化的初级阶段。

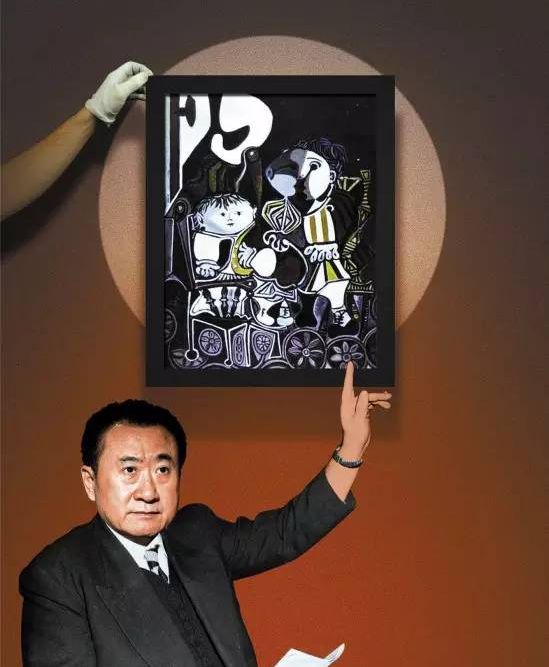

王健林1.72亿人民币拿下毕加索名画《两个小孩》

中国艺术产业研究院副院长西沐分析了其中原因:一是因为国家经济取得长足发展,人们生活富裕,家庭资产增长,高净值人群参与艺术品投资的愿望加强。另一方面,艺术品市场不断壮大,从不成熟到形成体系,艺术品资源的价值被认知、开发,而其高投资回报率也成为吸引买家入场的主要原因。

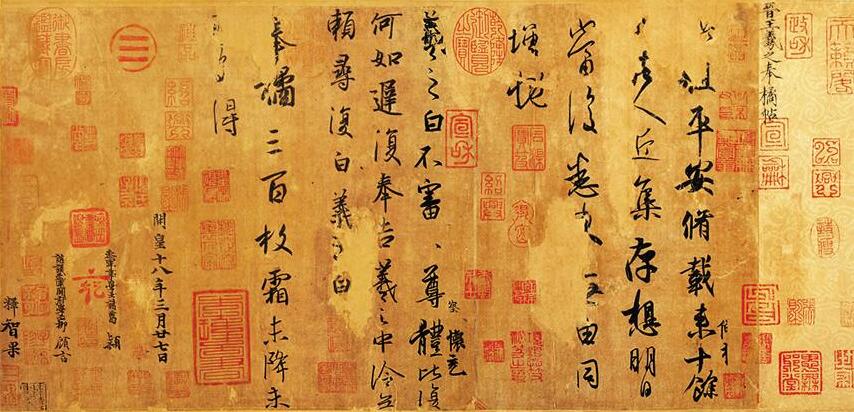

2010年刘益谦3.08亿拍的王羲之《平安帖》局部

艺术金融化不但为金融产业的发展寻找到一条新的途径,是金融业发展的一个新方向,也为艺术市场注入了新鲜的血液。在这样的形势下,无论金融机构还是艺术品市场都在探索新的途径,不断推出新的产品。

目前,金融机构介入艺术领域,主要从事的是艺术品融资、艺术品信托、艺术基金、份额化几方面的工作,这些都推动了艺术与金融结合的进程和步伐。越来越多的金融机构意识到艺术品值得投资,艺术市场也需要资本助力,才能进一步壮大。

产业化的理念发展艺术金融

艺术金融是一个经济或者金融概念,千万不能单纯地看作一个产品,一定要用产业化的观念来看待艺术金融。”西沐强调。在他看来,艺术金融是一个至上而下的产业链条,不仅有自己的产品体系,还有独立的交易平台以及相应的支撑和服务系统,只有建立起相应的产业链条,艺术金融才能按照产业化的理念发展。“只有以产业化的理念,艺术金融化地才能发展持续、长久。

首先,艺术金融化需要建立两个行业对接的保障体系,比如艺术品的鉴定、评估定价机制、咨询顾问以及艺术品确权等,建立艺术金融化的支撑体系,是文化艺术资源变为金融资产的前提。

其次,艺术金融化缺少衔接的平台,艺术金融化的核心是产业化、规模化、大众化和社会化,这是艺术金融发展的大方向。要适应这种发展,不能停留在单纯的点对点、一对一的交易形式上,必须建立更广泛,具有公信力的交易平台,能够让大众参与,实现艺术与金融的对接。

2014年,王中军3.77亿元拍下梵高的《雏菊与罂粟花》

再者,艺术资源与金融资本对接还有一个严重的问题就是没有形成具有共识的定价机制。艺术品评估的核心就是定价,但目前,我国没有一家具有公信力的估价机构,也没有形成具有共识的定价机制。

此外,艺术金融化还需要建立多元的艺术品退出机制和体系。目前,我国艺术品退出主要依靠拍卖,不仅公信力不足,而且单一且狭窄,严重阻碍了艺术金融化进程的发展。如果没有形成多元的退出渠道,就不可能建立完整的退出机制,资本进入就成问题。

在艺术金融化的发展过程中,监管是必须,也是必要的。在艺术金融化发展过程中,配套法律法规的制定、监管的力度和程度、具体落实和执行都需要相应的监管。在艺术金融化的发展过程中,还需要与此配套的服务业,比如艺术顾问、咨询等业务,服务是其发展的核心。

只有形成具有共识的机制、有了交易平台和支撑体系,金融资本和艺术资源的对接才有基础。而在这些需要建立的体系中,每个环节都是巨大的发展机遇和潜力,一旦这种架构建立起来,将带动中国之前并没有的产业,这是一条很看好的产业链。

市场潜在需求6万亿

就艺术金融发展前景而言,2011年,中国二级市场的总成交额接近1000亿元,而艺术品基金发行的规模仅50多亿元,相对来说,是很小的体量。现在艺术基金的量还是很小,也影响不了整个市场。

在中国经济和艺术品市场规模的基础上,计算出艺术品金融发展的潜力。根据巴克利银行的推荐数据:机构投资者与高端人士会配置5%的资产进行艺术品投资。如果以保守的5%作为对艺术品的潜在的需求进行估计,按中国130万亿元的财富这样一个保守的数字计算,中国艺术品市场潜在的需求就是6万多亿元。

如果用可流动的有效需求只占总需求的1/3这个假定来计算,也有2万多亿元的规模。而目前的规模只有几千亿元,“潜在的需求非常大,显现出来的只是冰山一角。”

新富群体拉动书画需求

中国艺术品拍卖成交额占全球市场份额达31%,成为仅次于美国的全球第二大艺术品市场。作为艺术品投资主体的投资基金规模也独领风骚,占全球艺术品基金的六到七成,成为名副其实的中流砥柱。从中国艺术品的投资回报来看,远超同期证券市场指数及全球艺术品指数。

中国艺术品投资正在崛起已成为全球第二大艺术品拍卖市场。

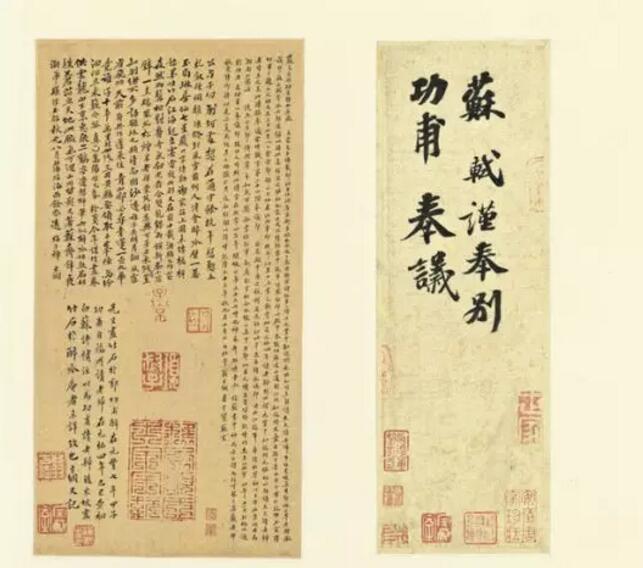

2013年刘益谦以822.9万美元拍下苏轼《功甫帖》

从中国艺术品成交情况来看,呈现出成交额快速增长,全球市场份额迅速提升的趋势。伴随艺术品拍卖市场成交额的爆炸式增长,中国在全球艺术品拍卖市场中的份额也相应迅速上升,超越传统艺术品交易大国英国、法国,成为仅次于美国的全球第二大艺术品市场。

作为艺术品投资的重要主体,中国艺术品投资基金的规模已经成为全球艺术品基金的中流砥柱。2011年至2014年上半年,中国艺术品投资基金管理资产规模分别为9.14亿美元、14.81亿美元、13.18亿美元、8.42亿美元,占全球艺术品投资基金管理资产规模的比重在59%-76%之间;同期中国艺术品投资基金只数分别为60只、90只、87只、55只,占全球艺术品投资基金只数的比重在72%-84%之间。

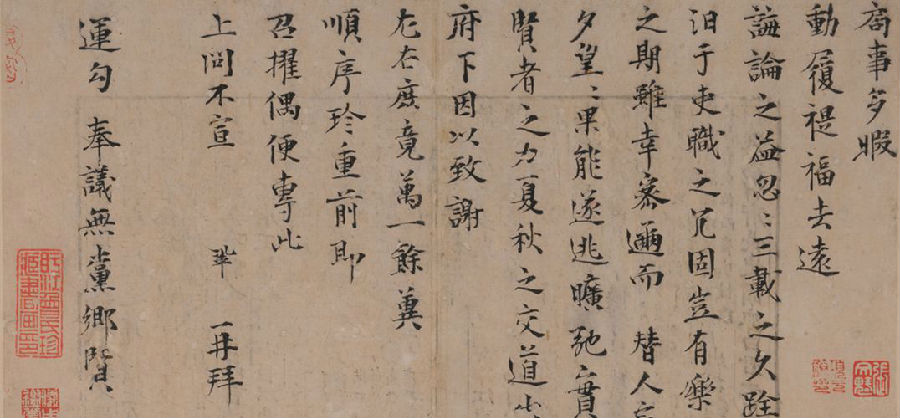

2016年,王中军2.07亿元竞得北曾巩《局事帖》

从中国艺术品的投资回报看,呈现出远超同期证券市场指数及全球艺术品指数涨幅的特点。以雅昌艺术市场监测中心发布的采用重复交易法,最具代表性的“当代书画50指数”为例,从2000年至今增长近25倍,年复合收益率超过20%,远远超过同期上证指数累计不到1倍的涨幅。而由梅建平和摩西教授同样采用重复交易法编制的“梅摩全球艺术品综合指数”,2000年至今增长近1倍,小幅跑赢同期标普500指数,但与中国当代书画50指数相比,相距甚远。

收入增加推动市场长期发展

对中国来说,自2002年开始,伴随经济的发展及GDP在全球占比中的不断提升,中国艺术品市场也快速增长,并在2010年取代英国开始成为全球第二大艺术品市场,甚至在2011年超过美国1%,一度跃居全球最大艺术品市场。虽然近两年来,中国艺术品市场进入了短期调整,其全球份额略微下降,但可以推断,未来中国经济的进一步增长,必将推动中国艺术品市场长期发展。

从人均GDP来看,根据国际经验,一国艺术品市场的启动条件是人均GDP达到1000-2000美元,随后在人均GDP达到4000美元时开始兴盛,超过5000-6000美元时快速发展,达到8000美元时大规模发展,超过10000美元时空前繁荣。

结合全国及北京地区艺术品市场成交额及人均GDP的变动情况,可以明显看出,在人均GDP突破2000美元、6000美元、8000美元、10000美元后,艺术品市场都随之进入一个新的发展阶段。预期随着中国人均GDP的进一步上升,中国艺术品市场将在未来进入大规模发展阶段,并逐步向大繁荣阶段演进。

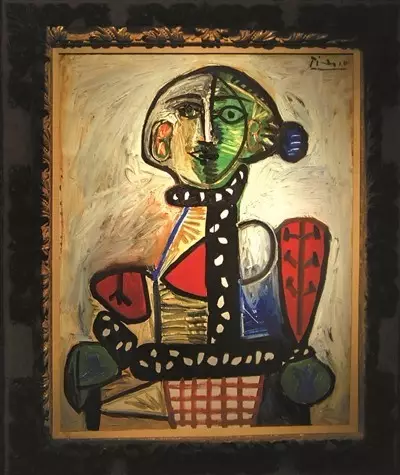

2015年王中军1.86亿元人民币拍下毕加索《盘发髻女子坐像》

高净值人群驱动市场需求扩张

高净值人群的塔尖阶层——顶级富豪对中国艺术品市场增长的促进作用。根据福布斯富豪榜数据,美国前400富豪总财富变动趋势与美国艺术品市场成交额变动趋势具有一致性,即随着富豪财富增加,该群体对艺术品的需求随之增加。这一规律在中国也成立,顶级富豪阶层是推动中国艺术品市场未来增长的最重要力量之一。

中国前400富豪未来5年的艺术品需求增量,依次为:11.1亿、12.0亿、12.9亿、13.8亿和14.9亿美元,高于同期美国前400富豪艺术品增量需求。根据预测数据,到2019年,前400富豪带来的市场需求增量,会使得中国艺术品市场成交量在2014年的基础上增长43.4%,占整个中国高净值人群艺术品需求增量的近三分之一。

扫一扫,掌握最权威最及时的信息动态